遺言・相続について

遺産相続業務の一般的な流れの手順は下記の図のようになります。

遺産相続の業務内容

①遺言書の種類による相談

(自筆証書遺言書の原案作成及び自筆証書遺言を法務局の保管制度を利用して保管してもらう場合のご相談)

(公正証書遺言書の相談と公証役場同伴と証人2名手配のご相談)

(秘密証書遺言書の作成と公証役場同伴と証人2名手配のご相談)

②財産調査(預貯金残高等の調査)の相談と相続人の確定

③遺産相続の相談

④相続相関図の作成

➄遺産分割協議書作成(もしくは遺産分割協議証明書の作成)

➅登記申請についての相談(宅地・家・田畑等不動産の相続登記相談)

(相続相関図の作成・不動産遺産分割協議書の作成(もしくは不動産遺産分割協議証明書の作成)・登記申請書の作成)

⑦相続に伴う税務の相談

税理士と連携して税務相談を行います。

⑧自動車(普通自動車・軽自動車)の相続手続

⑨相続登記申請の義務化について(重要)

1.遺言書の作成の相談

自筆証書遺言者を遺言者が書いている様子。

公証人によって作成された公正証書遺言書

通常遺言書には下記の3種類があり、それぞれの遺言書作成の支援を行います。

相続上のトラブル防止のため、遺言書の作成をお勧めいたします。

遺言書の種類とその内容の比較一覧表

遺言書の種類別の個別内容

①本人が全てを自筆する自筆証書遺言書

当事務所で遺言者のお話しを聞いて遺言書の原稿を作成し、それをもとに遺言者が自筆します。

遺言書は遺言者自身で保管します。(財産目録はパソコン使用でOK)

尚、自筆証書遺言書は法務局保管制度を利用して法務局で保管してもらうことができるようになりました。

(注 保管申請書は遺言者が作成しますが、当事務所で作成のご相談を行います)

法務局保管制度を利用する場合の手数料は1通あたり3,900円)

その他、保管している遺言書の閲覧等についても手数料が発生します。

法務局で保管された遺言書については死後の家庭裁判所の検認手続が不要です。

法務局での保管以外の自筆証書遺言書があった場合は死後の家庭裁判所の検認手続が必要です。

1.自筆証書遺言の法律上の5つの要件

1-1.遺言書本人が自筆で全文を(※添付の財産目録以外)遺言者本人が自筆(手書き)で全文を書く事。

1-2.作成した日付を正確に自筆で書く事。

1-3.氏名を自筆で書く事。

1-4.印鑑を押すこと(認めでも可能)

1-5.訂正には印を押し、欄外にどこを訂正したか書いて署名すること。

上記1-1から1-5までの要件にあっていないとその自筆証書遺言書は無効となります。

自筆証書遺言書のメリットとデメリット

| メリット | デメリット |

|---|---|

|

|

②公証人を筆者とする公正証書遺言書(公証役場にて公証人が作成)

公正証書遺言書の作成手順

自筆証書遺言書がが自分の手で書くのに対し、公正証書遺言書は、原則的に公証役場で作成します。

2名以上の証人の立ち合いのもと、公証人がパソコンで作成し、遺言を遺す人が、記載された内容で間違いないかどうかを

確認して最後に署名・押印して、必要事項を公証人等が記入後、公証役場で保管します。

公正証書遺言については、遺言者の依頼により出張での作成も可能です。(別途出張費必要)

(この遺言書については公証役場への相談及び証人の手配となります)

なお、公正証書遺言書の作成については、遺言者の状況に応じて公証役場で認知検査等が行われる場合があります。

(公正証書遺言書の場合は遺言書に記入する財産の合計に応じて手数料が決定)

※公正証書遺言書は家庭裁判所の検認手続は不要です。

公正証書遺言書のメリットとデメリット

| メリット | デメリット |

|---|---|

|

|

③筆者不特定の秘密証書遺言書(パソコン・ワープロで作成できます)

当事務所で遺言者のお話しを聞いて遺言書をパソコンで作成し、遺言者に遺言内容をご確認いただいたあと、

住所、氏名を自筆記入し、押印して封印した後、公証役場に同行し公証役場で必要条件を記入していただきます。

遺言者が封をして、公証人が封紙に署名します

遺言書は遺言者自身で保管します。

秘密証書遺言書の最大のメリットは、遺言書の内容を遺言者が死ぬまで秘密にできることです。偽造、変造を防ぐこともできます。

なお、この遺言書は、自筆ではなく、パソコンで作成したり、代筆でも問題がありません。

但し、書名は遺言者本人が自筆で行う必要があります。

デメリットとしては、方式不備により無効となる可能性が考えられます。

あくまでも遺言者本人の遺言書であると承認するだけで、内容までは承認しないためです。

また、費用と手間が公正証書遺言書と同様にかかってしまい、家庭裁判所の検認手続が必要です。

秘密証書遺言書の作成手順

①:手書きやパソコンで遺言内容を書く

②:遺言書を封筒に入れて封をしてから押印する。

③:2名の証人と一緒に公証役場に遺言書を持参する。

④:遺言者と証人が署名押印する。

証人については住民票が必要。

(公証役場への手数料は11,000円必要になります)

(秘密証書遺言書の場合は公証役場に遺言書を持参するため、証人2名必要--手配のご相談も承ります。)

(証人代金 一人5,000円)

※秘密証書遺言書は死後の家庭裁判所の検認手続が必要です。

秘密証書遺言書のメリットとデメリット

| メリット | デメリット |

|---|---|

|

|

2.財産調査の相談と相続人の確定

被相続人(亡くなった人)の財産を相続人に代わって銀行、郵便局等の預貯金残高を調査して、財産総額を確定させると共に

相続人を確定します。相続人が確定しないと相続相関図と遺産分割協議書は作成できません。

不明の相続人がいる場合は、被相続人の戸籍謄本等から不明の相続人の居所を探す必要があります。

尚、相続人、被相続人の戸籍謄本(抄本)についてもご依頼により代理取得を当事務所で行う事ができます。

3.遺産相続の相談

遺産相続におきましては、法的紛争段階にある事案や税務業務に関するものを除いて、遺産分割協議書(遺産分割協議証明書)の作成

や相続人関係説明図等 の 書類作成を中心に、その前提となる諸々の調査も含めてお引き受けいたします。

(例)戸籍謄本、戸籍抄本の代理取得、銀行残高照会等(相続財産の調査)、相続関係の資料作成

法定相続情報証明制度の利用により、銀行等への被相続人等の手続が簡易になりました。

※法定相続情報証明制度がない時は相続手続ではお亡くなりになられた方の戸除籍謄本等の束を、相続手続を取り扱う各種窓口に

何度も出し直しする必要がありました。

法定相続情報証明制度とは,登記所(法務局)に戸除籍謄本等の束を提出し,併せて相続関係を一覧に表した図(法定相続情報一覧)

を提出することで,登記官がその一覧図に認証文を付した写しを無料で交付し、その後の相続手続は、法定相続情報一覧図の写しを

利用いただくことで,戸除籍謄本等の束を何度も出し直す必要がなくなり、相続手続が便利になる制度のことです。

なお、法定相続情報証明制度を利用しない場合は従来通り戸除籍謄本等の束を、相続手続を取り扱う各種窓口単位に提出する方法

で手続きはできます。

尚、下記のような数次相続が発生した場合、相続人の確定、遺産分割協議書の作成等相続手続が大変な場合が発生しますので、

相続が発生したなら速やかな 相続手続をされるようにお願いいたします。

被相続人の遺産相続が開始したあと、「遺産分割協議」や「相続登記」を行わないうちに相続人の一人が死亡してしまい、次の遺産

相続が開始されることになります。

例えば、父親が亡くなり、相続は相続人である、母親と子ども達で行います。

しかし、この協議 の前に母親が亡くなってしまった場合、残された子ども達は父親の遺産財産についての遺産分割協議だけでなく、

母親の財産の遺産分割協議を行う必要があります。

そして、理論上は、母親の相続財産の中には、相続するはずであった父親の相続財産も含まれるということになります。

つまり、子ども達の行う遺産分割協議には、父→母→子という2回の相続分が含まれるということになり、このような相続が2回以上

重なっている状態を数次相続といいます。

4.相続相関図の作成

相続相関図の作成とは、被相続人(相続される人)と相続人(相続する人)の関連を一覧図としてまとめたものです。

相続相関図があればだれがどういった関係で相続人となっているのかが一目瞭然でわかるようになっています。

相続相関図の例

5.遺産分割協議書の作成

遺産分割協議書作成とは,誰がどの遺産を相続したかを記する文章です。その後の遺族同士のトラブルをさける、相続税申告や

登記などをスムーズに行えるメリットがあります。相続人全員で協議し、誰がどの遺産を相続したかを記するものです。

遺産分割協議書の作成には期限がありませんが、2023年4月1日より、遺産分割協議書によって相続開始御10年以内に制限された

のは、特別受益と寄与分です。

特別受益とは、一部の相続人が被相続人から財産を受け取っていた場合、すでに財産を受け取った相続人が相続する財産を、法定

相続分より少なくする制度です。

一方、寄与分とは、被相続人が財産を維持・形成したことに貢献した相続人がいる場合、財産の維持形成に貢献した相続人が相続する

財産を、法定相続分より多くする制度です。

期限を過ぎると特別受益や寄与分を主張できなくなり、法定相続分に従って財産を分けることになります。そのため、特別受益や寄与

分を主張すれば多くの遺産を相続できたはずの相続人にとっては、取得する財産が少なってしまう可能性が発生します。

このため、遺産分割協議諸の作成は相続開始後、10年以内にする必要があります。

(10年以内に遺産分割協議書を作成しなくても違法ではありませんが、相続人が法定相続分しかもらえなくなります。)

遺産分割協議書の例

タイトルは遺産分割協議書のすること。

(注) 遺産分割協議書に相続人全員が実印を押してもらいますが、遺産分割協議書の下部に相続人全員の捨印を

押して貰うようにしてください。捨印があれば、遺産分割協議書の小さなミスは再度遺産分割協議書を

作成することなく訂正が可能となります。上記のサンプルは上部に捨印を押印する例です。

i

5ー1 遺産分割協議証明書の作成

遺産分割協議証明書とは、相続人が遠方などにそれぞれ散らばって住んでおり、相続人全員の署名、押印をおこなうのが難しい場合に

遺産分割協議の結果をまとめた文書のことをいいます。

『遺産分割協議書』も『遺産分割証明書』も文書の効力は同じです。

遺産分割協議書では、相続人全員の署名、押印が必要でしたが、遺産分割証明書では、相続人全員で分割協議をした結果、

「このような分割内容になったことを証明します」という文書のため、相続人ごとにそれぞれ個別の内容で書類を作成して、

それぞれの相続人が署名、押印するということになるため、手続きを簡単に済ませることができます。

(1枚の書類に相続人全員が署名、押印するのが『産遺分割協議書』で、書類を相続人ごとに分けて全員が署名、押印するのが

『遺産分割証明書』ということです。)

遺産分割協議証明書は相続人毎に作成して、送付し、全員分回収できたなら、それは遺産分割協議書と同様の効力が発生します。

遺産分割協議証明書の記載例

(注)遺産分割協議証明書に相続人単位に実印を押して貰う場合、遺産分割協議証明書の下部に捨印として実印を

押して貰うようにしてください。(印鑑証明は3ヶ月以内のものでなくても結構です)

相続人一人一人に作成し、全相続人分が集まれば、遺産分割協議書と同様の効力となります。

捨印があれば遺産分割協議証明書の記入上の小さなミスは再度遺産分割協議証明書を作成すろことなく、

訂正が可能となります。上記のサンプルは上部に捨印を押印する例です。

遺産分割協議書と遺産分割協議証明書の比較

6.登記申請業務についての相談

相続登記申請業務については法務局への資料作成及び相談業務を行います。

※法務局提出資料の作成 登記申請書、不動産遺産分割協議書(もしくは不動産遺産分割協議証明書)、相続関連図の各資料の作成

登記申請書の記載例

出典:法務省ホームページ

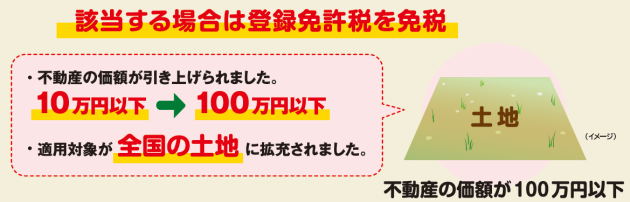

不動産登記申請書において、令和4年4月1日からの不動産評価額が100万円以下の土地は令和7年3月31日まで登録免許税は免税と

なります。 (登録免許税の免税は不動産の土地だけに限定。建物は該当しません。)

※ 登記申請書に「租税特別措置法第84条の2の3第2項」と登録免許税の下に記入が必要。

※遺産相続において、家庭裁判所での調停にて決着した場合の相続不動産の登記申請書の作成についてもご相談を承ります。

7.相続税の計算等相続関係の税務業務

税務業務については税理士等と連携いたします。

8.自動車(普通自動車・軽自動車)の登記申請業務について

相続する普通自動車の査定価格が100万円以上の場合は、専用の遺産分割協議書が必要となります。

遺産分割協議書のサンプル(該当の陸運局のホームページからダウンロードできます)

相続する普通自動車の査定価格が100万円以下の場合は遺産分割協議成立申立が必要となり、さらに査定価格を証明する

国土交通省の許可を得た日本自動車査定協会に依頼して時価を証明する査定証を発行してもらう事が必要となります。

遺産分割協議成立申立諸については該当陸運局のホームページからダウンロードできます。

(但し、国産車については、陸運局で車種、年式により、査定価格を確定することができます)

(査定手数料は軽自動車で5,500円、普通車で10,000円程度かかります)

軽自動車の相続の場合は届出の扱いになるため、遺産分割協議書の提出は不要です。

※普通自動車の相続は陸運局(陸運支局)

※軽自動車の相続は軽自動車検査協会

9.相続登記申請の義務化について (重要)

相続登記について、民法の改正により、2024年4月1日からは相続登記の申請義務化が施行されました。

相続により(遺言による場合を含む)不動産を取得した相続人は、相続により所有権を取得したことを知った日から3年以内に

相続登記の申請をしなければならないこととされました。

以下に(1)制度全般について ~(4)相続人申告制度まで、相続登記の義務化について、法務省のホームページから

引用した内容をお知らせいたします。

(1) 制度全般について

|

Q1) 相続登記の義務化とは、どのような内容ですか? |

(A1)

相続人は、不動産(土地・建物)を相続で取得したことを知った日から3年以内に、相続登記をすることが法律上の義務になります。正当な理由がないのに相続登記をしない場合、10万円以下の過料が科される可能性があります。 遺産分割(相続人間の話合い)で不動産を取得した場合も、別途、遺産分割から3年以内に、遺産分割の内容に応じた登記をする必要があります。 |

|

(Q2) 相続登記が義務化されるのはなぜですか? |

(A2)

所有者が亡くなったのに相続登記がされないことによって、登記簿を見ても所有者が分からない「所有者不明土地」が全国で増加し、周辺の環境悪化や民間取引・公共事業の阻害が生ずるなど、社会問題となっています。

この問題を解決するため、令和3年に法律が改正され、これまで任意だった相続登記が義務化されることになりました。

|

|

(Q3) 相続登記の義務化が始まるのは、いつからですか? |

(A3) 相続登記の義務化は、令和6年4月1日から始まります。 ただし、令和6年4月1日より前に相続した不動産も、相続登記がされていないものは、義務化の対象になります。 |

|

(Q4) いつまでに相続登記をすればいいですか? |

(A4) 不動産を相続で取得したことを知った日から3年以内に相続登記をしていただく必要があります。 また、令和6年4月1日より前に相続した不動産で、相続登記がされていないものについては、令和9年3月31日までに相続登記をしていただく必要があります。 |

|

(Q5) 不動産(土地・建物)を所有していた親が亡くなりました。どう対応すればよいでしょうか? |

(A5) まずは相続人の間で早めに遺産分割の話合いを行ってください。その結果、不動産を取得した方は、法務局で相続登記をする必要があります。 早期の遺産分割が難しい場合には、今回新たに作られた「相続人申告登記」の手続を法務局ですることによって、義務を果たすこともできます)。 |

|

(Q6) 相続登記について不明な点があれば、どこに相談すればよいのですか? |

(A6) お近くの法務局(予約制の手続案内を実施中)や、行政書士、司法書士にご相談ください。。 <相続登記の手続について、法務局の案内を受けたい方> https://www.legal-ab.moj.go.jp/houmu.home-t/top/portal_initDisplay.action ※「法務局手続案内予約サービス」ホームページ <登記の申請先(管轄法務局)を探したい方> https://houmukyoku.moj.go.jp/homu/static/kankatsu_index.html ※法務局ホームページ「管轄の御案内」 <相続登記の申請手続の詳細を調べたい方> https://houmukyoku.moj.go.jp/homu/page7_000001_00014.html ※法務局ホームページ「相続登記・遺贈の登記の申請をされる相続人の方へ(登記手続ハンドブック)」 |

(2) 義務の対象範囲について

|

(Q1) 義務の対象となる不動産を教えてください。 |

(A1) 相続により取得したことを知った不動産(土地・建物)が義務の対象です。 遺産分割が成立した場合や、亡くなった方から相続人に対して遺贈をした場合等も対象になります。 |

|

(Q2) 亡くなった親が不動産を所有していたかもしれないのですが、よく分かりません。このような場合でも、相続登記をしなければならない義務があるのでしょうか? |

(A2) 相続登記の義務は、特定の不動産を相続で取得したことを「知った日」からスタートしますので、取得した不動産を具体的に知るまでは、相続登記の義務はありません。 |

|

(Q3) 亡くなった親が所有していた不動産について、遺産分割の結果、私の兄が相続した不動産があります。兄は相続登記をしていないようですが、私にも相続登記の義務があるのでしょうか? |

(A3) 相続登記の義務は、不動産を相続で取得した方が対象ですので、あなたには相続登記の義務はありません。 |

(3) 過料について

|

(Q1) 過料の対象となるのは、どのような場合ですか? |

(A1) <令和6年4月1日以降に不動産を相続で取得したことを知った場合> 不動産を相続で取得したことを知った日から3年以内に、相続登記をしない場合で、相続登記をしないことについて正当な理由がないときには、過料の対象となります。 加えて、遺産分割によって不動産を取得した場合には、遺産分割の日から3年以内に、その結果に基づく登記をしない場合で、その登記をしないことについて正当な理由がない場合に、過料の適用対象となります。 <令和6年4月1日以前に不動産を相続で取得したことを知った場合> 令和9年3月31日までに相続登記をしない場合で、相続登記をしないことについて正当な理由がない場合には過料の対象となります。 加えて、遺産分割によって不動産を取得した場合には、遺産分割の日から3年以内に、その結果に基づく登記をしない場合で、その登記をしないことについて正当な理由がない場合には、過料の適用対象となります。 |

|

(Q2) 過料が科される場合の流れを教えてください。 |

(A2) 次の(1)から(3)までのとおりです。 (1) 登記官が、義務違反を把握した場合、義務違反者に登記をするよう催告します(催告書を送付します。)。 (2) 催告書に記載された期限内に登記がされない場合、登記官は、裁判所に対してその申請義務違反を通知します。 ただし、催告を受けた相続人から説明を受けて、登記申請を行わないことにつき、登記官において「正当な理由」があると認めた場合には、この通知は行いません。 (3) (2)の通知を受けた裁判所において、要件に該当するか否かを判断し、過料を科する旨の裁判が行われます。 |

|

(Q3) 登記官は、どのような場合に申請の催告をするのでしょうか? |

(A3) |

|

(Q4) 過料の金額はいくらですか? |

(A4) 通知を受けた裁判所において、要件に該当するか否かを判断し、過料を科する旨の裁判が行われます。過料は、10万円以下の範囲内で裁判所において決定されます。 |

|

(Q5) 相続登記を行わないことについて「正当な理由」があれば過料が科せられることはないとのことですが、どのような場合に「正当な理由」があると認められるのですか? |

(A5) 相続登記の義務の履行期間内において、次の(1)から(5)までのような事情が認められる場合には、それをもって一般に「正当な理由」があると認められます。 もっとも、これらに該当しない場合においても、個別の事案における具体的な事情に応じ、登記をしないことについて理由があり、その理由に正当性が認められる場合には、「正当な理由」があると認められます。 (1) 相続登記の義務に係る相続について、相続人が極めて多数に上り、かつ、戸籍関係書類等の収集や他の相続人の把握等に多くの時間を要する場合 (2) 相続登記の義務に係る相続について、遺言の有効性や遺産の範囲等が相続人等の間で争われているために相続不動産の帰属主体が明らかにならない場合 (3) 相続登記の義務を負う者自身に重病その他これに準ずる事情がある場合 (4) 相続登記の義務を負う者が配偶者からの暴力の防止及び被害者の保護等に関する法律(平成13年法律第31号)第1条第2項に規定する被害者その他これに準ずる者であり、その生命・心身に危害が及ぶおそれがある状態にあって避難を余儀なくされている場合 (5) 相続登記の義務を負う者が経済的に困窮しているために、登記の申請を行うために要する費用を負担する能力がない場合 |

(4) 相続人申告登記について

|

(Q1) 相続人申告登記とは何ですか? |

(A1) 相続登記の義務を履行するための簡易な方法として新設された制度であり、令和6年4月1日からスタートします。 なお、遺産分割がされた後にこれに基づく登記をする義務を相続人申告登記によって履行することはできないことや、不動産についての権利関係を公示するものではなく、効果が限定的であることに留意が必要です。 |

|

(Q2) どのような場合に相続人申告登記を行うべきなのでしょうか? |

(A2) 相続人申告登記は、相続登記の義務の履行期限が迫っている場合などに、その義務を果たすために利用いただくことが想定されます。) 相続した不動産を売却したり、抵当権の設定をしたりするような場合には、相続登記をする必要がありますので、できるだけ早めに相続人の間で遺産分割の話合いを行っていただき、その結果に基づく相続登記をしていただきますようお願いします。 |

|

(Q3) 相続人申告登記の方法を教えてください。 |

(A3) 法務局(登記官)に対して、対象となる不動産を特定した上で、(1)所有権の登記名義人について相続が開始した旨及び(2)自らがその相続人である旨を申し出ていただくことになります。 必要な戸籍の証明書(戸除籍謄本等)等を添付して、自らが登記記録上の所有者の相続人であること等を期限内(3年以内)に登記官(不動産を管轄する登記所)に申し出ていただくことになります。 |

|

(Q4) 相続人申告登記は、相続人のうちの誰か一人がすればよいのでしょうか? |

(A4) 相続人申告登記は、申出をした相続人についてのみ、相続登記の義務を履行したものとみなされます。 相続人の全員が義務を履行したとみなされるには、相続人全員がそれぞれ申出をする必要があります。 なお、複数の相続人が連名で(話し合って)申出書を作成することで、複数人分の申出をまとめてすることもできます。 |

出典:法務省ホームページ

※遺産分割などに関する手続きの期限について

井上哲也行政書士事務所&甘酒まんじゅう店

〒765-0062

香川県善通寺市碑殿町1002-10

(香川県善通寺市碑殿町1001-1)

電話 :0877-62-1840

携帯 :080-6394-1840

FAX : 0877-62-1940

E-mail: tetuyainoue1947@gmail.com

tetuya-inoue@shirt.ocn.ne.jp